Der Kredit für Existenzgründer wird auch als Gründerkredit bezeichnet und ist ein Bankkredit oder auch ein Förderkredit, der für einen bestimmten Zweck erstellt wird. Sie planen die Gründung eines Unternehmens und benötigen dafür ein Startgeld? Nicht immer ist es möglich, sich dieses Gründungszuschuss zu ersparen. Hier kann eine Gründungsfinanzierung eine große Hilfe sein. Damit die Bank den Gründungsfinanzierung aber auch gewährt, wird eine detaillierte Darstellung des Gründungskonzeptes benötigt.

Inhaltsverzeichnis

Businessplan darf beim Bankgespräch nicht fehlen

Ein Gründerkredit ist nicht einfach nur ein Mikrokredit, sondern oft ein Darlehen, bei dem es um höhere Beträge geht. In einem Gespräch mit der Bank ist es daher wichtig, dass Sie genau belegen können, wie Sie sich Ihre Existenzgründung vorstellen und was das Geschäftskonzept ist. Da der Geldgeber aber auch zahlen sehen möchte, darf der Businessplan nicht fehlen. Sie als Kreditnehmer sollten genau aufschlüsseln, welche Erwartungen Sie an Ihr Unternehmen haben. Gehen Sie dafür zu einem Steuerberater. Es gibt Anbieter, die sind auf Jungunternehmer spezialisiert und wissen genau, was bei einem Existenzgründerkredit wichtig ist. Gemeinsam mit Ihnen wird dann der Businessplan erstellt.

Hier können Sie sich auch informieren, inwieweit sich ein Kredit auf die Steuerlast auswirkt, was unter einer Haftungsfreistellung zu verstehen ist und ob es immer notwendig ist, sich an eine Bürgschaftsbank zu wenden.

Beschreiben Sie Ihre Geschäftsfelder und geben Sie an, wofür Sie das Gründungsdarlehen brauchen. Fügen Sie Marktanalysen ein und gehen Sie auf das Produkt und den Preis sowie die Prognosen ein. Erklären Sie, warum Sie eine große Menge an Betriebsmitteln brauchen. Gute Erklärungen sind übrigens auch dann wichtig, wenn Sie sich nur im Nebenerwerb selbstständig machen möchten, hier aber auch einen Existenzgründerdarlehen benötigen.

Berechnen Sie Ihre Liquidität

Um einen Gründungskredit zu erhalten, sollten Sie eine detaillierte Finanzplanung vorlegen können. Hier geht es um die geplante Kapitalbeschaffung, mögliche Ausgaben und geplante Einnahmen. Welche Kostenpositionen fallen an? Einfließen können Personalkosten, aber auch Gebühren für Kfz oder für Dienstreisen.

Durch die Planung Ihrer Liquidität und die Gewinn- und Verlustprognose bekommen Sie auch ein besseres Gefühl dafür, welche Kreditsumme Sie brauchen. Bei der Kreditvergabe wird besonders darauf geachtet, wie real Sie Ihre Einnahmen und Ausgaben planen.

Das ist bei einem Unternehmerkredit zu beachten

Unabhängig davon, ob Sie sich an Landesförderinstituten wenden oder den Antrag bei einer Direktbank stellen – achten Sie auf gute Konditionen. Die Laufzeit, in der Sie den Kredit zurückzahlen können, spielt dabei eine ebenso große Rolle, wie eine mögliche tilgungsfreie Zeit, wenn das Unternehmen gerade nicht gut läuft. Überlegen Sie auch, in welchen Raten Sie das Darlehen zurückzahlen möchten.

Gut ist es, wenn Sie beim Kredit für Existenzgründer die Möglichkeit haben, die Raten während der Laufzeit anzupassen. So können Sie diese erhöhen oder verringern und auch Sondertilgungen durchführen.

Staatliche Förderungen in Anspruch nehmen

Als Existenzgründer haben Sie möglicherweise auch Anspruch auf staatliche Förderungen. Informieren Sie sich vor der Kreditanfrage, ob Sie hier ein Darlehen erhalten können oder welche Fördermöglichkeiten es gibt. So kann möglicherweise ein Existenzgründerzuschuss gewährt werden, den Sie nicht erstatten müssen. Dies ist dann der Fall, wenn Sie mit der Existenzgründung Ihre Arbeitslosigkeit beenden. Der Ansprechpartner ist die Agentur für Arbeit.

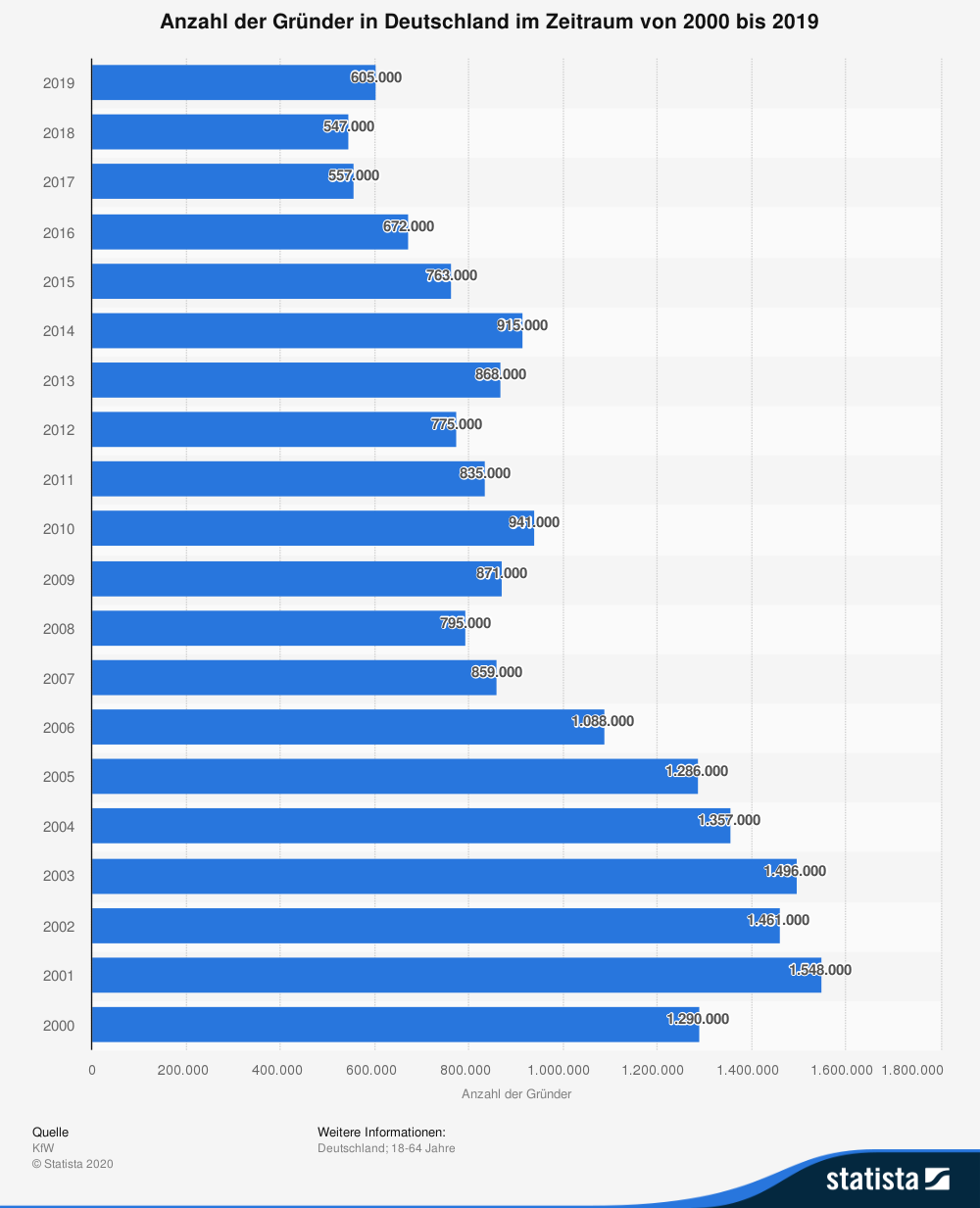

Tipp: Auch über die KfW-Bank sowie über Landes- und Förderbanken können möglicherweise günstige Darlehen für Existenzgründer genutzt werden.

Umfangreiche Unterlagen erhöhen die Chancen auf einen Kredit für Existenzgründer

Möchten Sie einen Kredit für Existenzgründer in Anspruch nehmen, sollten Sie alle notwendigen Unterlagen bereits zur Hand haben. Das Finanzierungsgespräch entscheidet mit, ob Sie eine Zusage für das Darlehen erhalten. Benötigte Unterlagen sind:

- Businessplan

- Lebenslauf

- Unterlagen für die Gründung

- Gesellschaftsunterlagen

- Selbstauskunft

- Zusage für die Abfrage der Bonität

Es kann passieren, dass die Bank die Darlehensanfrage ablehnt. In diesem Fall ist es natürlich von Vorteil, eine Alternative in Anspruch nehmen zu können. Für einige Kreditnehmer ist es hilfreich, sich an einen professionellen Berater oder Kreditvermittler zu wenden. Vergleichen Sie aber auch hier die Konditionen.